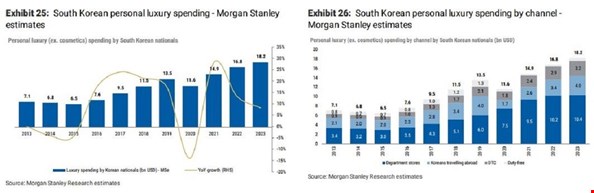

L’année 2022 sera une année record pour les dépenses des citoyens sud-coréens en produits de luxe. Selon les estimations des analystes de Morgan Stanley, d’ici 2022, les dépenses totales du pays asiatique dans ce domaine (à l’exclusion de tous les cosmétiques) pourraient augmenter de 24 % pour atteindre 21 800 milliards de wons sud-coréens.ou 16,8 milliards USD. Par rapport à 2019, l’augmentation cumulée s’élèverait à 40%, une performance qui ferait du marché coréen l’un des marchés à la croissance la plus rapide depuis le déclenchement de la pandémie.

Les dépenses des Sud-Coréens en produits de luxe

On estime que les citoyens sud-coréens dépensent 325 USD par habitant en produits de luxe. Au cours des trois à cinq dernières années, la croissance des ventes dans le pays a été exceptionnellement forte, bien que les experts préviennent que nous pourrions assister à une modération à l’avenir, compte tenu de l’évolution de l’économie. le PIB national devrait croître d’environ 1,7 % en 2023 (contre +2,7 % en 2022). “Nous pensons qu’un premier ralentissement s’est déjà produit au quatrième trimestre 2022, où les dépenses pour ces biens n’ont augmenté ‘que’ de 10 à 15%, contre 20% au cours des neuf premiers mois”, soulignent les experts de Morgan Stanley.

Les marques les plus performantes

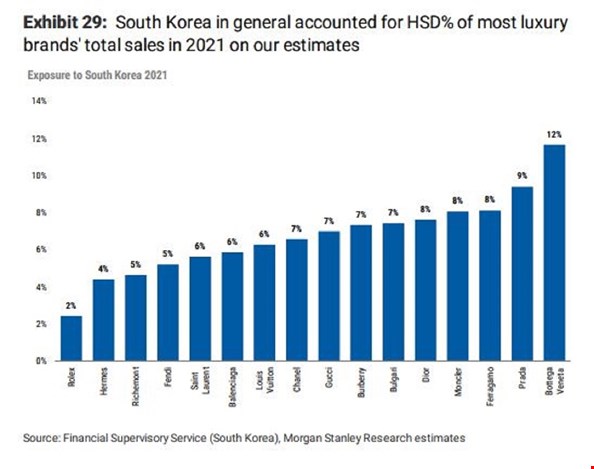

Selon Morgan Stanley, parmi les marques qui obtiennent les meilleurs résultats des stratégies de pénétration figurent Dior, Fendi, Prada, Moncler, Vuitton, Breitling, Graff, Cartier et Van Cleef. En revanche, ils sont encore mal pénétrée Gucci, Bulgari, Ferragamo, Tod’s et Roger Vivier. Pour certains grands noms comme Prada, Moncler, Bottega Veneta ou Burberry, les ressortissants sud-coréens représentent désormais plus de 10 % du total de leurs ventes au détail.

Des canaux de vente performants

Les dépenses sud-coréennes dans le le canal hors taxes a représenté 10 % des dépenses totales en 2019. et d’ici 2022, ce chiffre devrait baisser à 2 %, étant donné que les voyages n’ont pas encore atteint les niveaux pré-covidiens. Cette situation a conduit plusieurs marques internationales (par exemple Vuitton, Rolex, Chanel) à réduire leur empreinte hors taxes en Corée du Sud en fermant la plupart de leurs magasins (par exemple Vuitton exploitait sept magasins avant la pandémie, un nombre qui est aujourd’hui réduit à trois et pourrait encore diminuer en 2023). Pour l’année qui vient de s’achever, “nous estimons que les dépenses totales en produits de luxe personnels dans le canal hors taxes se sont élevées à seulement 0,4 milliard de dollars”, estime-t-on chez Morgan Stanley. Au contraire, les dépenses en produits de luxe personnels dans les grands magasins devraient passer de 6 milliards de dollars en 2019 à 10,2 milliards de dollars en 2022 (+87 % en monnaie locale). Les ventes des centres commerciaux en franchise de droits peuvent être attribuées à presque 100% aux citoyens sud-coréens. À cela s’ajoute la contribution des magasins phares de marque et des ventes directes en ligne estimées à 13,1 milliards d’USD en 2022 (contre 8,1 milliards d’USD en 2019). “Selon nos estimations, les dépenses totales en produits de luxe personnels des citoyens sud-coréens ont augmenté de +79% cumulés entre 2019 et 2022, en monnaie locale, pour atteindre 13,5 milliards de dollars”, poursuivent les analystes.

Voici les principaux moteurs de la réussite

Le succès du luxe en Corée du Sud est dû à un ensemble de facteurs. Morgan Stanley cite d’abord l’importance accordée par les habitants à l’apparence et au statut, les produits de luxe servant d’outil de stratification sociale, puis le niveau de richesse plus élevé du pays, le rôle des médias sociaux et l’augmentation des investissements des marques de luxe à Séoul. Une étude publiée dans Economic Affairs en juillet 2022 révèle qu’elle est soit “assez importante”, soit “très importante”. pour être considéré comme riche pour plus de 60 % de la population du pays, soit le double des 30 % des États-Unis et même le triple des 19 % du Royaume-Uni. Sur le plan économique, depuis 1990, le PIB national a progressé à un rythme de 6 % pour atteindre 1 800 milliards de dollars en 2021, soit 43 177 dollars par habitant (18 000, 41 000, 42 000 et 62 000 dollars, respectivement, les chiffres de l’OCDE pour la Chine, le Japon, le Royaume-Uni et les États-Unis). En outre, entre 2014 et 2019, la population des consommateurs à haut revenu (c’est-à-dire ceux dont le revenu annuel est de 70 000 dollars) a augmenté de 7 %, contre 2 % entre 2008 et 2013.

Parmi les facteurs démographiques, la stabilisation du taux de fécondité du pays fait bénéficier l’économie d’une “dividende démographique“défini comme le potentiel de croissance économique qui peut résulter lorsque la part de la population en âge de travailler (15-64 ans) dépasse celle de la population non active (moins de 14 ans et plus de 65 ans). Les données montrent que la proportion de personnes en âge de travailler dans la population totale est restée très élevée depuis 1990, à environ 70 %, ce qui signifie que la plupart des citoyens peuvent être productifs et contribuer à la croissance de l’économie (le même chiffre est de 59 % et 64 % au Japon et en Allemagne).

L’influence des médias sociaux

L’attrait des grandes marques de produits de luxe s’est développé parallèlement à l’utilisation croissante des médias sociaux, ainsi qu’à une augmentation substantielle des investissements des marques dans le pays. Le rôle de la génération MZ, c’est-à-dire les Millennials et la génération Z (nés entre 1981 et 2021), est plus que décisif : d’une part, les marques ont utilisé efficacement les plateformes de médias sociaux utilisées par les plus jeunes comme outil de marketing, d’autre part, les jeunes clients affichent leurs achats sur ces canaux sociaux. Cette tendance est devenue un véritable phénomène de société, incitant d’autres personnes à faire de tels achats. Sans oublier que plusieurs célébrités coréennes sont des ambassadeurs de marque des grandes maisons de luxe. Plusieurs marques ont réalisé d’importants investissements dans l’organisation de défilés de mode, la mise en place de pop-up stores et d’événements, ainsi que dans l’augmentation des offres expérientielles dans le pays (ouverture de cafés, de restaurants, etc.). En 2015, Chanel a été la première grande maison de couture à organiser un défilé en Corée du Sud, suivie par Hermès (le PDG Dumas a fait cette déclaration : “Nous organisons cet événement parce que la Corée du Sud est un pays créateur de tendances en Asie et dans le monde, c’est un grand marché pour les produits de luxe avec un énorme potentiel de croissance”), Vuitton et Dior juste l’année dernière.

Le rôle stratégique et instrumental de l’art

S’associer au monde de l’art est une stratégie pour élever les marques de luxe, en éloignant la perception du produit de sa simple fonctionnalité. En Corée du Sud, cette stratégie a été appliquée avec enthousiasme de diverses manières, notamment en créant une fondation ou un musée à Séoul ou en parrainant et en organisant des expositions (par exemple, Cartier a parrainé l’exposition “The Decisive Moment” d’Henri Cartier Bresson au Seoul Arts Center). En outre, les marques communiquent le génie créatif de leur fondateur et, par conséquent, s’il peut être prouvé qu’il est un artiste, il s’ensuit que toutes ses œuvres sont de l’art. À cet égard, les analystes de Morgan Stanley braquent les projecteurs sur deux marques en particulier, Chanel et Dior, rappelant l’exposition itinérante Esprit Dior, organisée par Florence Muller, à Séoul en 2015 dans l’un des centres culturels les plus récents de Corée, le Dongdaemun Design Plaza, et l’exposition Mademoiselle Privé de Chanel qui est arrivée en Corée en 2017 au D Museum. Les marques ne manquent pas qui ont activé des collaborations avec des artistes ou d’autres marques pour créer des éditions limitées ou des capsules (comme Vuitton l’a fait avec l’artiste coréen Park Seo-bo en exposant les sacs qu’il a conçus à la Maison Louis Vuitton de Cheongong). Enfin, les magasins phares des marques de luxe sont souvent conçus par des architectes de renom.

Les prix des produits de luxe personnels

Avant 2020, les grandes marques de luxe ont augmenté modérément les prix de leurs produits, généralement par des hausses à un chiffre chaque année. Mais en 2021, l’augmentation a été de 10 à 20 % et une nouvelle hausse est estimée pour 2022. Compte tenu de la robustesse de la demande, l’élasticité des prix reste très faible pour les produits de luxe. En outre, les consommateurs savent, grâce à l’expérience des années passées, que les prix des produits de luxe augmentent d’année en année, ce qui signifie que les prix actuels sont les moins chers.

Les performances des grandes marques

En Corée du Sud, entre 2019 et 2021, les ventes de Vuitton ont augmenté à un taux annuel de 20 %, passant à 76 % pour Dior (alors que de 2002 à 2019, les ventes de la maison de couture française ont augmenté à un taux annuel de 20 %). Revenus de Fendi dans le pays sud-coréen a augmenté de 14 % depuis 2006 et celle de Bulgari de 15 % après son acquisition par LVMH en 2010 (avec un pic en 2021). Pour Hermès, entre 2020 et 2021, la croissance cumulée des ventes a été de 46 %, pour Chanel de ” seulement ” 15 % et pour Bottega Veneta de 67 %. Les ventes de Saint Laurent et de Balenciaga ont augmenté de 31 % et 28 % par an depuis 2013, respectivement. Au cours des deux dernières années, Richemont, Prada, Moncler et Burberry ont vu leurs ventes cumulées augmenter de 14 %, 62 %, 67 % et 30 % respectivement. La performance de Ferragamo, en revanche, continue d’être en baisse depuis 2014 délivrant une valeur négative cumulée sur les deux dernières années de -18%.

Distance du dragon

“Nous pensons que le marché du luxe sud-coréen offre un bon aperçu de ce que pourrait devenir le marché du luxe chinois, malgré les différences sociales et de marché entre les deux pays”, concluent les experts de Morgan Stanley. Alors que Le PIB par habitant n’est que 2,4 fois plus élevé en Corée du Sud qu’en Chine.les dépenses annuelles par habitant en produits de luxe personnels sont plus de 6 fois supérieures (environ 325 dollars contre 55 dollars estimés), ce qui montre à quel point le marché du luxe à Pékin est encore mal pénétré. ()

Christian Grolier est un rédacteur sport très passionné. Écrire à propos des sports qu‘il adore et partager ses informations avec les lecteurs lui procure une immense satisfaction. En dehors de son travail, il s‘adonne à de nombreuses activités sportives. Il fait de la randonnée, du vélo et de la natation. Il est également un grand fan de football. Christian a également un grand intérêt pour le tennis et les jeux vidéo sportifs.